Conoce los cambios legislativos en las deducciones fiscales por donaciones realizadas a ONG tanto por parte de empresas como de particulares.

En España, el sistema tributario bonifica la generosidad porque permite desgravar las donaciones. Sin embargo, desde el 1 de enero de 2024 se han aplicado algunos cambios en la legislación que explicamos en este post.

El Real Decreto-ley 6/2023, de 19 de diciembre – por el que se aprueban medidas urgentes para la ejecución del Plan de Recuperación, Transformación y Resiliencia – establece que se modifica el régimen fiscal de las entidades sin fines lucrativos (ONG) y de los incentivos fiscales al mecenazgo, incrementando las cuantías para las deducciones y exenciones en el IRPF y el Impuesto sobre Sociedades.

En el post anterior detallábamos cuáles eran las ventajas fiscales por donaciones a ONG vigentes hasta el 31 de diciembre de 2023. A continuación, exponemos cuáles son las mejoras que debes conocer:

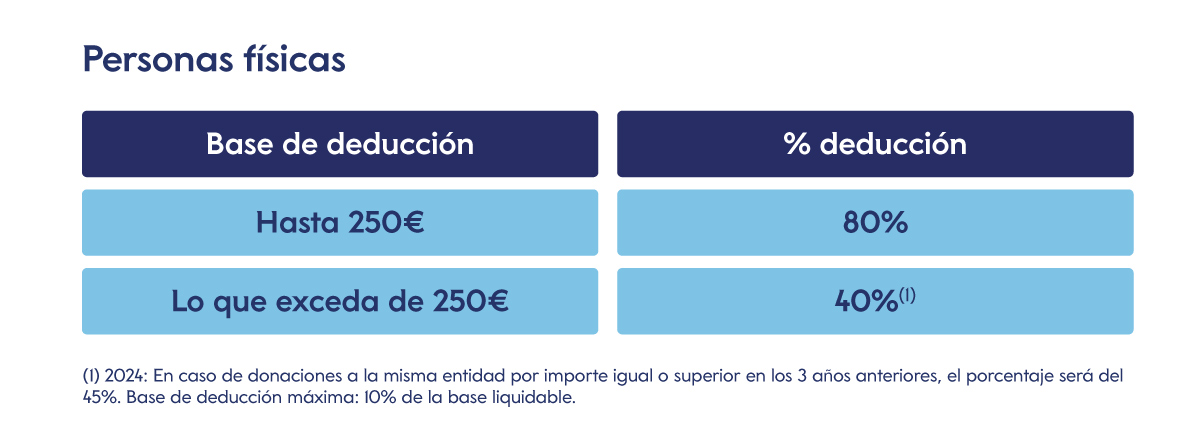

Nuevas deducciones para personas físicas

Las deducciones de personas físicas por donaciones a entidades benéficas o a ONG se realizan sobre el IRPF, actualmente son las siguientes:

- Con los primeros 250€ donados se deduce el 80%.

- En cantidades superiores a los 250€, se deduce el 40%.

- Si se han realizado donaciones a la misma ONG por un importe igual o superior en los 3 años anteriores, la deducción sube al 45%. Siempre teniendo en cuenta que la base de deducción máxima es un 10% de la base liquidable.

Para calcular de manera sencilla la cantidad que podrías desgravar puedes emplear la calculadora fiscal de Banco Mediolanum.

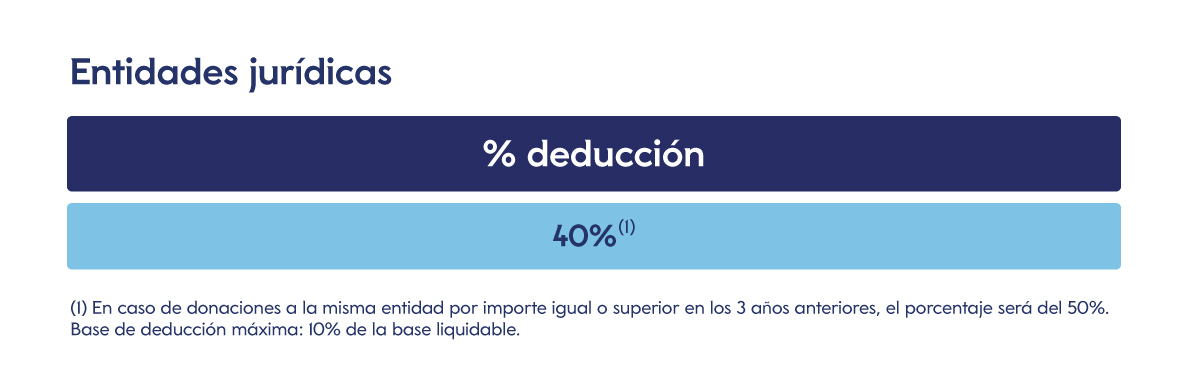

Actualización de deducciones para entidades jurídicas

Para las entidades jurídicas (empresas), las deducciones cambian. La deducción se realiza sobre el Impuesto de Sociedades, y hay dos posibilidades:

- Para donaciones a la misma entidad por un importe igual o superior en los 4 ejercicios anteriores, la deducción es de un 40%.

- Para donaciones a la misma entidad por un importe igual o superior en los 3 ejercicios anteriores, la deducción es de un 50%.

En ambas casuísticas, la base de deducción máxima es un 10% de la base liquidable.

Deducciones en el País Vasco y Navarra

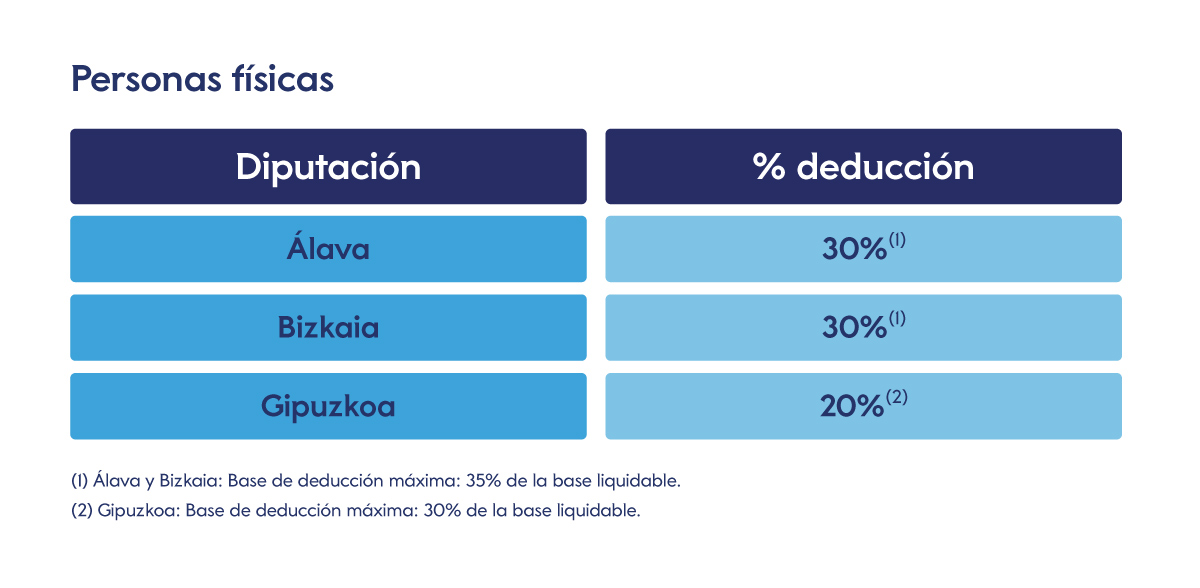

Deducciones para personas físicas en el País Vasco y Navarra

En este ámbito, las comunidades autónomas del País Vasco y Navarra presentan pequeñas diferencias en su régimen de deducciones en el IRPF por donaciones de personas físicas a ONG:

- En Álava y Bizkaia, el porcentaje de deducción es de un 30%, mientras que la base de deducción máxima es el 35% de la base liquidable.

- Para Gipuzkoa, la deducción es del 20%, con un máximo del 30% de la base liquidable.

- En Navarra, se mantiene una deducción del 80% en donaciones de hasta 150€, y de un 40% para aquellas donaciones que superen esa cuantía.

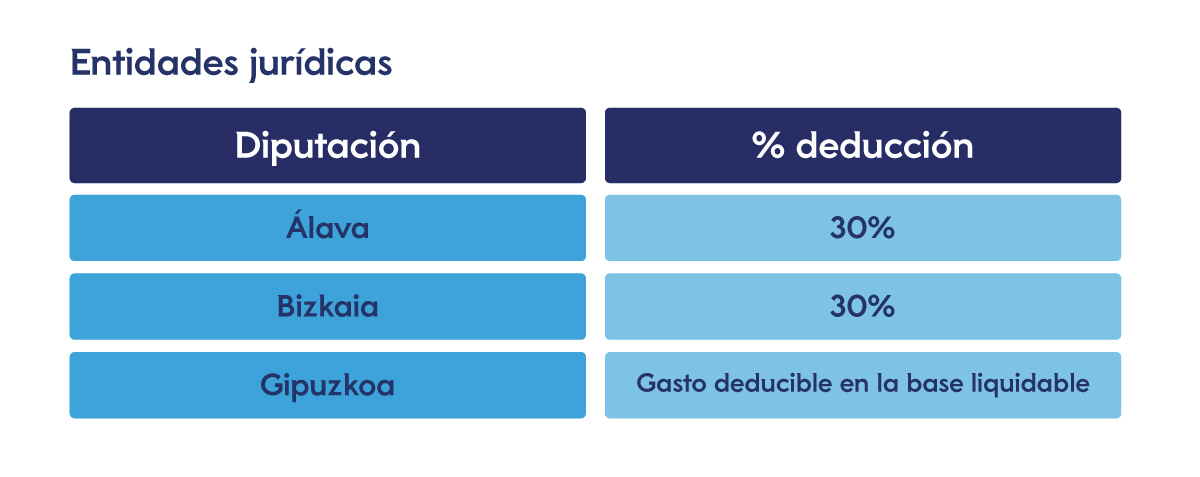

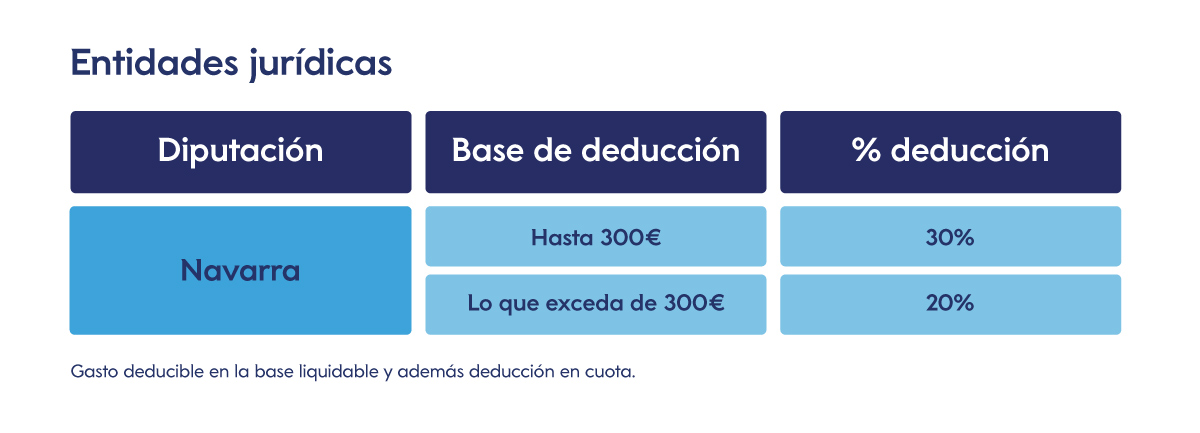

Deducciones para entidades jurídicas en País Vasco y Navarra

Igual que en el caso de las personas físicas, en el País Vasco y Navarra las deducciones para empresas también cuentan con diferencias:

- En Álava y Bizkaia, las entidades jurídicas pueden deducirse un 30%.

- Para Gipuzkoa corresponde el gasto deducible en la base liquidable.

- En Navarra, con los primeros 300€ donados se deduce el 30% y en cantidades superiores a los 300€, se deduce el 20%. Esto es un gasto deducible en la base liquidable y además deducción en cuota.

Cómo desgravar con donaciones

Desgravar supone una reducción en los impuestos que tiene que pagar un contribuyente. En el caso de los donativos, significa que se puede deducir una parte de las donaciones a la carga tributaria del IRPF.

En España es posible desgravar las donaciones a las ONG, ya que estas cuentan con un régimen fiscal especial.

Existen diferentes formas de desgravar en los impuestos, tanto para particulares como para empresas y, entre ellas, se encuentran las deducciones por donativos a entidades beneficiarias o a organizaciones no gubernamentales de utilidad pública (ONG).

Para poder desgravar donaciones, se deben de tener en cuenta 2 factores importantes:

- Conservar el certificado de donación: Las entidades beneficiarias deben emitir un certificado que justifique la acción, en el que debe aparecer el número de identificación fiscal del donante y el de la ONG.

- Incluir la donación en la declaración de la renta: En el momento de realizar la declaración del IRPF se deben incluir las cantidades donadas en la casilla correspondiente, la 723 del anexo A.2.

Habitualmente, las donaciones se cargan automáticamente, aunque es recomendable comprobarlo.

Donar a una ONG no solo tiene un impacto positivo en las causas que se apoyan, sino que también ofrece beneficios fiscales para el donante.